泰禾集团一个月两度融资65亿 股债双下玩转杠杆

借壳上市3年后,以高杠杆、高周转闻名的泰禾集团(000732.SZ)迎来了资本市场再融资的首秀。

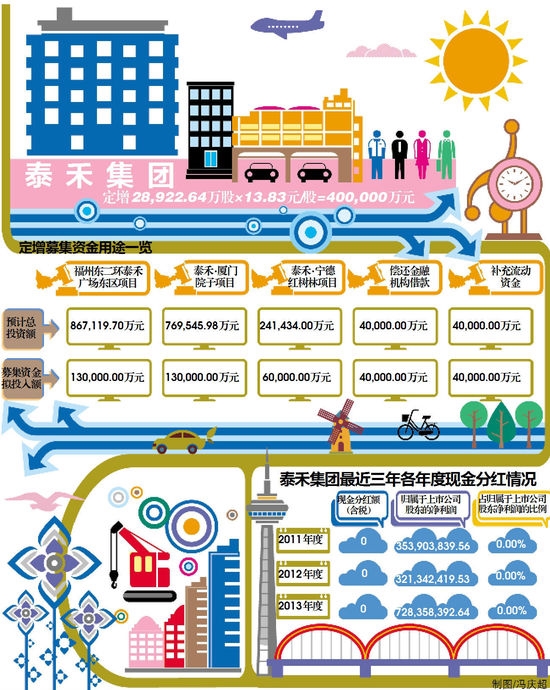

根据泰禾集团于2015年1月16日发布的公告,公司通过定增募集资金不超过40亿元,全部用于福州东二环泰禾广场东区项目等3个项目以及偿还金融机构借款和补充流动资金。

这是泰禾集团继2014年12月末宣布拟发行25亿中期票据之后披露的又一融资计划。不到一个月,泰禾集团合计推出规模高达65亿元的融资计划,其资金饥渴程度可见一斑。

此外,2015年1月14日,泰禾集团参股的东兴证券IPO顺利通过发审会,作为东兴证券IPO影子股的泰禾集团也备受市场关注。

定增募资40亿投三大项目

定增预案显示,泰禾集团此次拟以13.83元/股,向不超过10家特定对象非公开发行不超过2.89亿股,募资不超过40亿元,扣除发行费用后将全部用于福州东二环泰禾广场东区等5个项目。

其中,福州东二环泰禾广场东区项目预计总投资额86.71亿元,募集资金拟投入额13亿元;泰禾·厦门院子项目和泰禾·宁德红树林项目预计总投资额分别为76.95亿元和24.14亿元,募集资金拟投入13亿元和6亿元。另外,偿还金融机构借款和补充流动资金各4亿元。

泰禾集团董事会认为,房地产行业市场集中度加速提升的趋势越来越明显,资金实力是衡量房地产行业竞争力的重要方面之一。本次非公开发行股票的实施,有利于支持公司二级开发项目建设,增强持续盈利能力;归还金融机构借款,将降低项目融资成本,提高盈利水平;补充流动资金,将缓解公司的资金压力,有力地支持公司现有在建项目的运转及拟建项目的开发。

泰禾集团预计,福州东二环泰禾广场东区项目将实现总销售收入60.65亿元,净利润6.00亿元;泰禾·厦门院子项目将实现销售收入合计55.47亿元,净利润5.35亿元;泰禾·宁德红树林项目将实现销售收入30.77亿元,净利润3.05亿元。换言之,上述3个项目合计实现营业收入146.89亿元、净利润14.40亿元,分别相当于公司2013年营业收入和净利润的2.40倍和1.98倍。

有泰禾内部人士认为,泰禾集团在区域布局和产品布局上已经确立了竞争优势,目前泰禾的项目或持有的地块均位于北京、上海等一线城市及福建本土区域,加上资本市场的支持,有助于公司在市场和房企分化进一步加剧的大背景下脱颖而出,实现弯道超车。此外,此次定增亦有利于优化公司的债务结构,2014年三季报数据显示,泰禾净负债率达546%,高居房企之首。

海通证券最近发布研报指出,泰禾集团此次融资意义重大,有望保证公司继续保持跨越式发展。根据中国指数研究院2014年房地产行业销售排行榜显示,泰禾集团2014年实现销售金额230亿元,处于中国房地产销售前30强。公司2012年销售规模不到50亿,仅用2年左右时间实现企业本质性飞跃。本次融资对于降低企业杠杆,增强未来发展动力至关重要。一旦融资成功,公司有望保持跨越式发展,直接迈入一线开发商行列。

再融资监管松动

理财周报记者注意到,泰禾集团此次推出融资计划,正值监管部门放松对房地产行业再融资方案审批之际。

据媒体报道,证监会新闻发言人邓舸于2015年1月16日表示,上市公司再融资、并购重组涉及房地产业务的,国土资源部不再进行事前审查。此前,自2010年开始,证监会要求上市房企涉及住宅房地产开发业务的再融资申请,需要就其用地情况征求国土部意见。

分析认为,随着上市公司再融资、并购重组涉及房地产业务的,国土资源部不再进行事前审查,房企再融资的审批周期将大大缩短,方案获批的难度也将降低,有助于加速恢复A股上市房企再融资的“造血”功能。

“可能大家觉得泰禾节奏都把握得很好,刚好国土资源部这边对于房企再融资、房企资产重组相关的一些核查就不需要了,然后上市公司融资的进度会加快。这个是刚好碰上的,我们并没有刻意说考虑在哪个时间点推出融资方案。”泰禾集团董秘洪再春表示,“上市以后我们在资本市场也没有进行过融资动作,这次我们觉得相对来说是一个比较合适的时机,公司也需要进一步扩充资本金,支持今后的跨越式发展。”

除了此次定增,泰禾集团还拟发行25亿中期票据进行融资。

2014年12月29日泰禾集团公告,为促进公司经营发展,进一步拓宽公司融资渠道,降低资金成本,优化公司债务结构,公司拟向中国银行间市场交易商协会申请注册发行总额不超过人民币25亿元(含25亿元)的中期票据。目前,该议案已获得公司董事会和2015年第一次临时股东大会通过。

短短一个月内,泰禾集团就接连2次推出了大规模融资计划,融资额高达65亿元,其资金链状况引发市场担忧。

“任何一个企业要发展,都有资金的需求,这个不要做过分解读。资金到位以后会支持企业更好的发展。”洪再春还表示,“我们认为房地产市场会分化,特别是区域市场会分化,不同城市之间,一线城市跟二三线、三四线城市会分化,另外房地产企业之间也会分化。对于有特色、有特点的房地产企业,具备良好融资平台的企业还是有优势的,应该会取得更好的发展。”

参股公司IPO过会

除了借力资本市场,泰禾集团早年的多元化布局也开始获得回报。

2015年1月14日,泰禾集团参股的东兴证券IPO顺利通过发审会。自2014年11月下旬以来,券商股连续暴涨,股价翻番,令市场侧目。因此,作为东兴证券IPO影子股的泰禾集团也受到市场关注。

首发招股书(申报稿)显示,东兴证券于2008年5月成立,2011年增资扩股时,泰禾集团及公司控股股东泰禾投资分别以25550万元和10585万元认购股份。目前,泰禾集团持有东兴证券7000万股股份,占东兴证券总股本的3.49%,为其第三大股东;泰禾投资持有东兴证券2900万股,占其总股本的1.45%。

根据当前券商股估值水平,海通证券预计泰禾集团持股东兴证券的合理估值均值为17.84亿元,对应每股泰禾集团持有东兴证券的价值高达1.87元/股。

对此,洪再春向理财周报记者表示:“我觉得这是一个很好的投资。今后有良好的投资回报,或者是对公司的整个发展有支持、有帮助的投资项目,我们还会进一步关注,有合适的机会我们都会积极参与。”

在二级市场上,1月22日复牌后,泰禾集团股价很快封住涨停。截至1月23日,公司股价收于18.72元,较1月9日停牌前收盘价15.88元上涨17.88%。

(责任编辑:DF150)

发送好友:http://www.sixwl.com/zhaiquan/zqnews/175093.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:泰禾集团一个月两度融资65亿 股债双下玩转杠杆 泰禾集团

上一篇:马塞洛警告中国警惕地方债 债务率逼近警戒线

下一篇:中银恒利半年定期开放债基首发

·新债招标现差异 短端更受青睐2015.01.30

·流动性大考在即 期债回调蓄势2015.01.30

·沪港通交投活跃2015.01.30

·临近空间技术耀眼 光启科学半年疯涨10倍港股最牛2015.01.30

·抢“沙发”逛灯展 SO EASY2015.01.30

·卫生间只有13℃街道协调退费400元2015.01.30

美国杂志在广西桂林拍超模泳装照

美国杂志在广西桂林拍超模泳装照 干露露大尺度亮相车展

干露露大尺度亮相车展 性感美艳嫩模车内激情写真

性感美艳嫩模车内激情写真 印度大象过铁轨时被高速火车撞死

印度大象过铁轨时被高速火车撞死 北京靠雨雪天气 减

北京靠雨雪天气 减 冬泳爱好者破冰迎

冬泳爱好者破冰迎 李嘉诚出席汕头大

李嘉诚出席汕头大 今日面孔自爆者

今日面孔自爆者