内房海外输血恐受阻 龙光票据利率高达9.75%

信用风险评估的分化,也将导致内房企在进行海外融资时的资本成本出现反差。以此前两家在海外发行票据的内房企为例,万科于2014年11月发行了总额为18亿元的3年期中期票据,市场评估其发行利率可能仅为6%,但港股上市房企——龙光地产(03380.HK)此后发行完成的2017年到期的美元优先票据的利率却高达9.75%。

业内人士指出,发行利率的高低也显示出内房企在信用资质上的不同,佳兆业违约事件带来的影响则在于,机构对于民营房企或者中小房企的信用评级将会更为谨慎,从而直接影响其后续融资的资金成本。黄立冲则认为,整个内房企在海外的发债融资成本也会随之上升。

另一方面,2014年开始,内房企对于海外融资的依赖程度已经开始超过境内融资。中原地产的一份报告显示,2014年前10个月,10家标杆房企共计融资1111.5亿元,相当于2013年全年融资金额的85%,其中海外融资规模达740.14亿元,占融资总额的66.6%,而国内融资占比仅为33.4%。

在上述背景下,内房企或许需要拿出更具吸引力的筹码。黄立冲认为,目前来看,选择供股融资的内房企将会更多。记者了解到,2014年,先后有碧桂园02007.HK)、雅居乐(03383.HK)以及富力地产02777.HK)通过供股融资,供股折价率甚至高达30%。业内普遍认为,供股融资是把“双刃剑”,虽在获得资金的同时不至于拉高负债率,但同时对公司估值却是极大的损伤。

对于内房企来说,可选择的路径并不多。一些业内人士的担忧在于,在融资成本高企、海外市场更为谨慎的形势下,内房企的海外融资会遭遇更大的阻碍。对于资金链紧张的中小房企来说,输血受阻带来的负面影响或许不仅限于此:目前大部分内房企寄望于“发新债偿旧债”,但这种愿望一旦落空,与佳兆业类似的债务违约或许将不仅仅是个案。

发送好友:http://www.sixwl.com/hk/yaowen/169724.html

更多信息请浏览:第六代财富网 www.sixwl.com

上一篇:欧元区11月零售销售按月升0.6% 好于预期

下一篇:港交所去年多项业务规模创新高 IPO额增34%

·港股宠辱不惊 联交所是武林高手2015.01.13

·港股补涨行情有望延续2015.01.13

·“两车”天量开板“看好也别急着买”2015.01.13

·佳兆业上海项目申请查封 讨债人达19家2015.01.13

·港股交投表现活跃机构博弈大盘蓝筹2015.01.13

·永安家具争创百亿产业2015.01.13

维密天使比基尼拍摄现场

维密天使比基尼拍摄现场 英国富家千金相亲大会

英国富家千金相亲大会 越南眼镜蛇主题餐厅

越南眼镜蛇主题餐厅 北京车展江淮车模

北京车展江淮车模 南昌现暴力强拆 屋

南昌现暴力强拆 屋 郭川环球航海荣归

郭川环球航海荣归 临沂特警破获贩毒

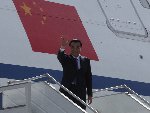

临沂特警破获贩毒 李克强抵达新德里

李克强抵达新德里